世の中のFXトレーダーの方々で私のように働いてお給料を得ながらトレードに勤しんでいる方も多いと思います。

そういった方の中には

ヤマサキ モノアキ

ヤマサキ モノアキ 税金のことがさっぱりわからん…

という方も多いのではないでしょうか?

トーリ

トーリ ちなみに私は税金には超強いです!!

ヤマサキ モノアキ

ヤマサキ モノアキ おうおう、大きく出たな(笑)

と思われるかもしれませんが、私の税金関係の実績は以下のようになっています。

・税理士事務所に勤務経験あり

・個人の確定申告で年収1億円以上のお客様を担当した経験あり

・売上100億円以上の会社の決算や確定申告の経験あり

・青色申告会で100名以上の個人事業主の確定申告書の作成指導の経験あり

といった経歴がありますので、税金については超強いといっても良いでしょう(笑)

こちらではそんな私から給与所得を受け取りながら海外FXに取り組むトレーダーの方々に税金に関する情報を発信いたします。

トーリ

トーリ 海外FXの年間利益が20万円無さそうなら確定申告は不要ですので該当する方はここから先の話は退屈かもしれません

海外FXに取り組むFXトレーダーって確定申告は必要?

まずは、確定申告が必要か?不要か?の判断ですが先ほども軽く触れましたが年間の利益額によって決まってきますのでまずは年間の利益額を計算することになります。

全ての業者の全ての損益をまとめておく

年間の利益を計算する場合には全ての海外FX業者の全ての口座の年間取引をひとまとめにしておく必要があります。

まずは「損」か「益」かを把握する必要がありますのでプラスもマイナスも全てひとまとめにします。

なので

・A業者の口座1…10万円

・A業者の口座2…-5万円

・B業者の口座1…30万円

といった場合には3つ合わせて35万円のプラスになりますのでこの「35万円」が年間の海外FXでの利益となります。

計算の根拠となったものは必ず保管しておく

金額を計算する場合には全ての口座の年間の取引履歴を入手しましょう。

各FX業者のマイページで年間の履歴を出したり、なければサポートに問い合わせて年間の取引を把握する必要があります。

トーリ

トーリ 多くの業者は月ごとに収支をメールなどで送ってきてくれるのでそれを12か月分まとめても良いと思います

出来ればプリントアウトして紙ベースで保存しましょう。

それか、取引履歴をキャプチャで取り、エクセルなどで計算して保存しておくのもありだと思います。

トーリ

トーリ 先ほどの35万円の例でいうと、赤の他人が見た時になぜ35万円のプラスになったのか?という計算根拠がわかる資料が手元にあれば問題ありません

特にこういった計算は1年たつと計算した当人ですら忘れてしまうのできちんと計算根拠はわかりやすく保管しておきましょう。

年間の利益が20万円超だと確定申告が必要!

計算した金額が20万円を超えていると海外FXに関して確定申告が必要になります。

国税庁のHPでも給与所得者で年末調整が終わっていても次の条件に該当する方は確定申告が必要と書かれています。

トーリ

トーリ ややこしい話が苦手な方は下の説明は青文字の2の部分だけ見てください

1 給与の年間収入金額が2,000万円を超える人

2 1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

3 2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得及び退職所得以外の所得金額との合計額が20万円を超える人

(注) 給与の収入金額の合計額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、かつ、給与所得及び退職所得以外の所得金額との合計額が20万円以下の人は、申告の必要はありません。4 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

5 災害減免法により源泉徴収の猶予などを受けている人

6 源泉徴収義務のない者から給与等の支払を受けている人

7 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

(注) 給与所得及び退職所得以外の所得の金額の合計額には、次の所得は入りません。1 上場株式等の配当等や非上場株式の少額配当等で確定申告をしないことを選択したもの

2 特定口座の源泉徴収選択口座内の上場株式等の譲渡による所得で、確定申告をしないことを選択したもの

3 特定公社債の利子で確定申告をしないことを選択したもの

4 源泉分離課税とされる預貯金や一般公社債等の利子等

5 源泉分離課税とされる抵当証券などの金融類似商品の収益

6 源泉分離課税とされる一時払養老保険の差益(保険期間等が5年以下のもの及び保険期間等が5年超で5年以内に解約されたもの)

海外FXの年間利益が20万円を超えていると青文字の部分に該当しますので確定申告が必要になります。

まずは確定申告の要・不要の話でした。

次は給与所得者が海外FXの損益がある場合の確定申告についてです。

海外FXと給与所得の関係について

利益が出た場合には給与所得と合算される

利益が出て確定申告をする場合にはその利益は給与所得と合算されることになります。

例えば年収が500万円の方がいるとします。

お給料の場合の税金計算は

①、500万円から「給与所得控除額」というものを差し引く

②、給与所得控除後の金額に社会保険料や生命保険料、基礎控除などを差し引く

③、②の差し引き後の金額に税率をかけて税金を算出する

といった手順で計算します。

給与収入が500万円の時の給与所得控除額は144万円なので①の金額は356万円になります。

なので、356万円から②を引き、その残額に税率を乗じるという計算です。

海外FXの利益がある場合の税金計算は

①、500万円から「給与所得控除額」というものを差し引く

②、給与所得控除後の金額に海外FXの利益を上乗せする

③、②の金額に社会保険料や生命保険料、基礎控除などを差し引く

④、③の差し引き後の金額に税率をかけて税金を算出する

という計算になります。

先ほどの例のように海外FXの利益が35万円なら①の356万円に35万円を加えた391万円が②の金額になります。

その金額から③を引き、税率を乗じます。

なので、年末調整されている方にとっては「年末調整で計算したお給料分の税金」と「年末調整で計算したお給料分の税金と海外FX分の税金の合計」の差額を計算して納める作業になります。

損失が出た場合には合算されない

先ほどは海外FXの年間取引がプラスだった場合です。

では、マイナスだった場合はどうなるのか?

マイナスの場合は全く考慮されません。

そのため、先ほどの例だと給与収入500万円から給与所得控除額144万円を差し引いた356万円がベースに税金計算がされます。

トーリ

トーリ なので、FXでいくら損してもお給料の税金は変わりませんので気を付けてください!

この場合には年末調整されていれば既に税金計算が完了しているので新たに何かをする必要はありません。

海外FXを会社などに知られたくない!という方は

副業禁止の会社で働いている方にとってはFXをしていること自体をバレたくないと思っている方も多いかもしれませんね。

海外FXで利益が出ていると所得税だけでなく当然住民税も増えますので住民税の通知が会社に届いたときにバレる可能性があります。

そのリスクを回避したいという方はこちらをご覧ください。

こちら ↓

そんな不安を持っている方は多いのではないかと思います。 そんな私がFXに興味のある方に何かシェアできることはないかな? と思った結果 という結論に至りました。 なので、今回私がシェアさせていただく情報は ・海外FXがバレ …

少しでも税金を減らしたいな、という方は

儲かったのは良いものの

ヤマサキ モノアキ

ヤマサキ モノアキ もう少し税金を減らしたいな…

と思っている方も多いかもしれませんね。

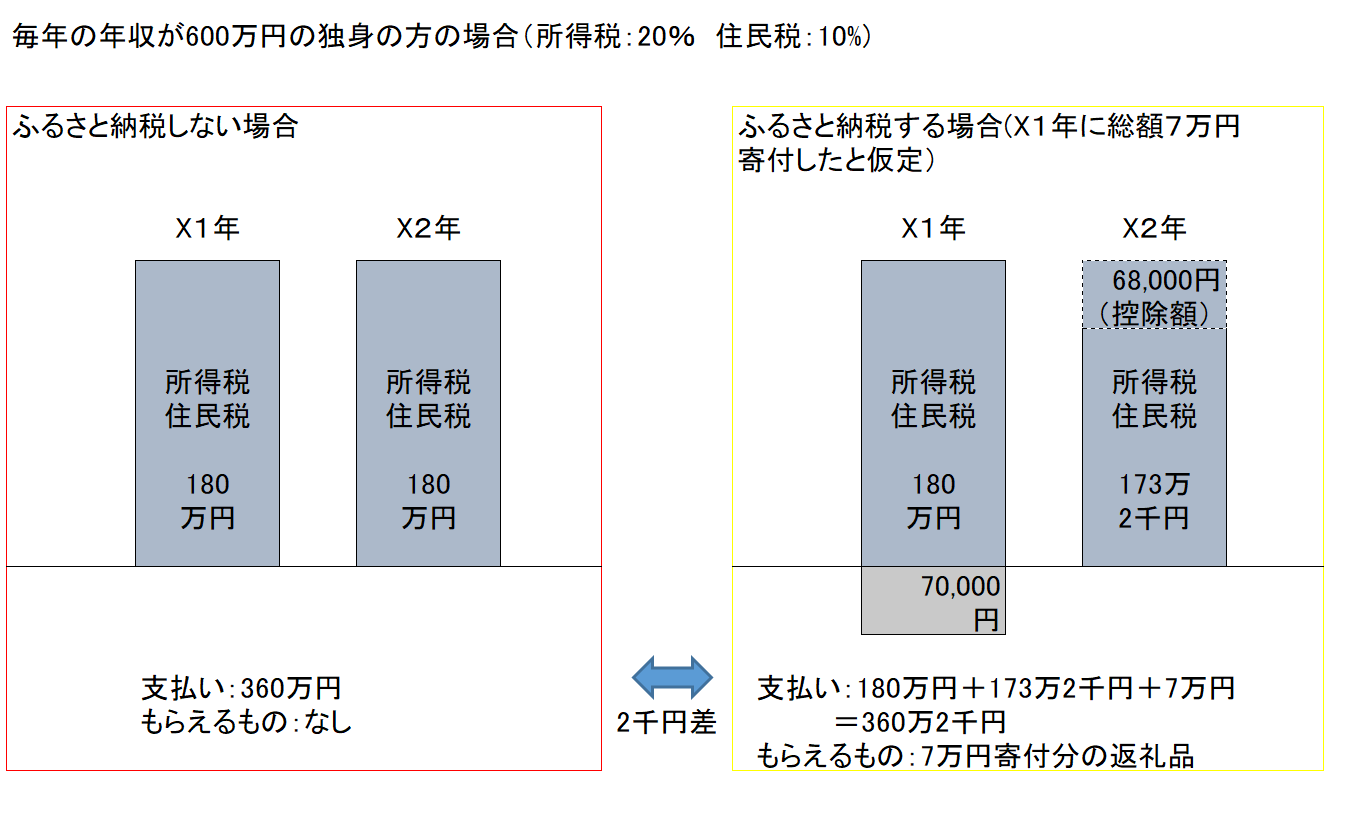

そういった方はふるさと納税してみるのも一つの考えです。

ふるさと納税はお礼の品物がもらえる地方への寄付なのですが「1年で寄付した金額ー2千円」分、来年の税金が安くなる制度です。

つまり、年間で10万円分寄付したら来年の税金が9万8千円安くなることになります。

「寄付額」ー「安くなる金額」の差額が2千円なので

トーリ

トーリ 実質2千円であんなものやこんなものがもらえる!

といったキャッチコピーを聞いた方もいるのではないでしょうか?

なので人によっては実質2千円で

・お米10キロ

・肉1.5キロ

・うなぎ

・果物

などといったものを手に入れています。

トーリ

トーリ お米10キロ買うだけで余裕で2千円は超えるのでお得だと思います

ふるさと納税を詳しく知りたい方はこちらのサイトを見てみてください。

他の方のサイトになります ↓

税務アフィリエイターの九頭(くず)です。 最近はテレビを見ているとふるさと納税の特集を組まれることが多くなり、制度の認知度の広がりを感じています。 と、思っていたのですが。 と言った感じで ・制度自体をよく知らない ・何 …

ただ、ふるさと納税には限度額があります。

そのためには限度額を把握する必要があります。

といっても限度額は年間の収入が完全に分からないと正確には把握できませんので基本的には参考数値を知ることしかできません。

こちらで大まかな数値を計算できます。

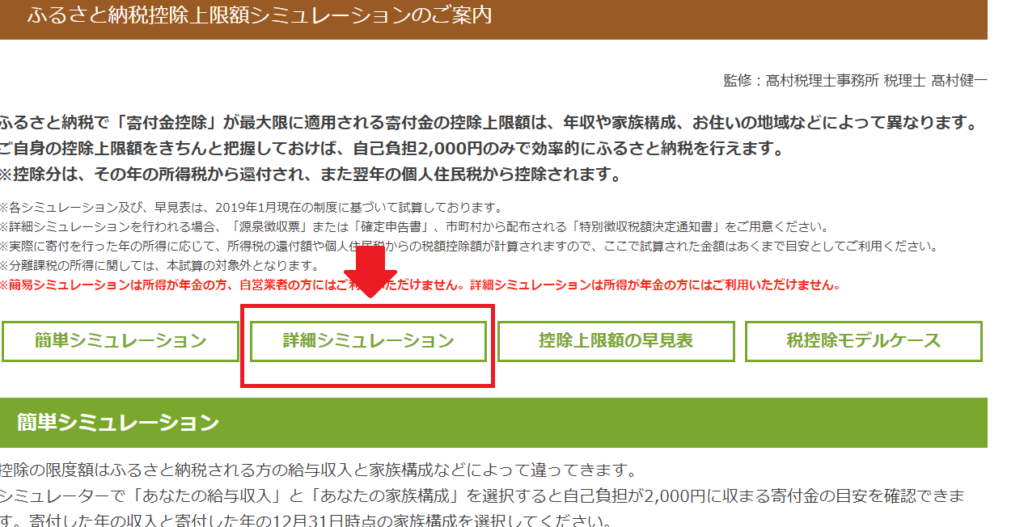

こちらで詳細シミュレーションを選択しましょう![]() 。

。

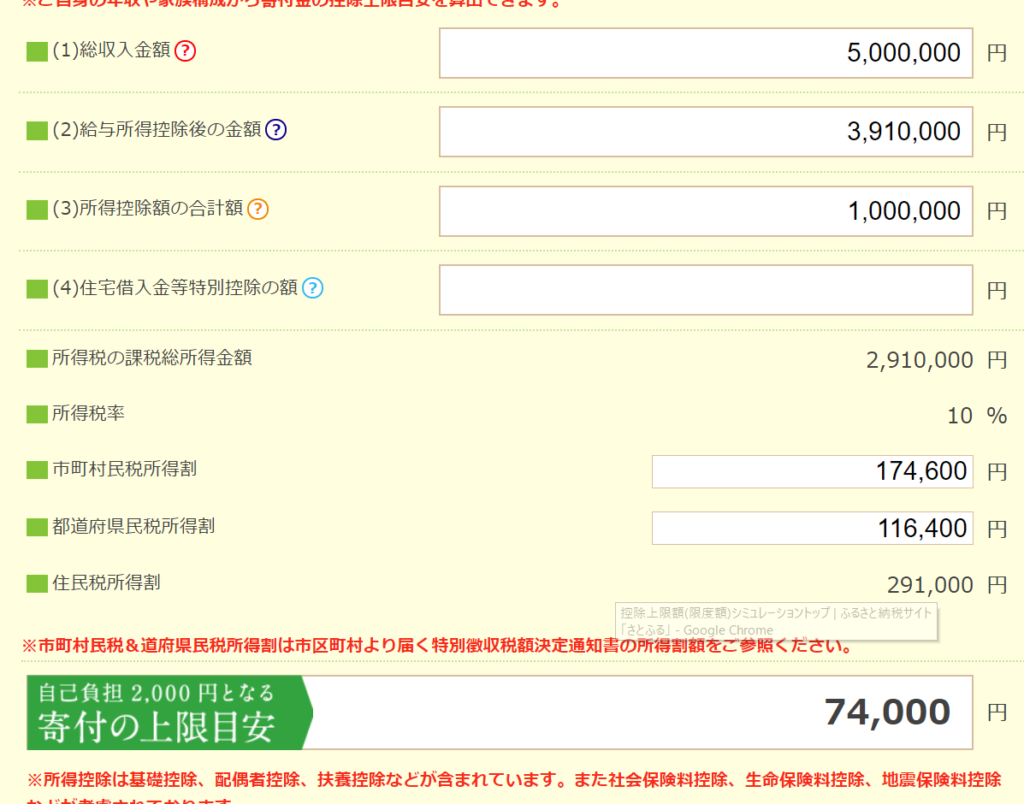

詳細シミュレーションの(1)~(4)を入力します。

なお、今回は「海外FXの利益がある場合」ですので(2)の数字がオリジナルになります。

(1)…今年の年収(1月から現時点までのお給料の状態から大体の金額を入力しましょう)

(2)…今年の給与所得控除後の金額とFXの年間利益を入れましょう(先ほどの年収500万円、FXの利益35万円の例だと356万円と35万円の合計の391万円)

(3)…給与所得控除後の合計を入れます(わからない場合は昨年の源泉徴収票の数字をそのまま入れましょう)

(4)…今年の住宅借入金の控除額(わからない場合は昨年の源泉徴収票の数字をそのまま入れましょう、ですが住宅借入金控除額は基本的に年々少なくなります)

実際に数字を入れると以下のようになります。

今回の場合は限度額の目安は74,000円になります。

あくまでも参考数値ですので年間6~7万円程度の寄付にとどめておくのが良いでしょう。

各項目の「?」を押すと源泉徴収票のどの部分を入れるのか?がわかります。

最初にもお伝えしましたが今回の場合は「給料+海外FXの利益」バージョンなので(2)の数字だけ独特の数字になります。

トーリ

トーリ 本来はお給料の金額だけしか入れないのに海外FX利益も入れるので独特になっています

もし確定申告で分からないことがあったら?

分からないことがあったら基本的には税理士さんに頼っていただきたいところですが、

ヤマサキ モノアキ

ヤマサキ モノアキ お金がかかりそう

などで戸惑っているのならこちらのコメント欄に質問していただいても構いません。

ただし、私がお答えできるのはあくまでも一般的な事例だけで、具体的なことはお答えできませんし

ヤマサキ モノアキ

ヤマサキ モノアキ 私の年収が○○万円でFX利益が…

といった個別具体的なものはお答えすることは出来ませんし、そういったコメントは見なかったことにしてスルーいたしますのでその点はご容赦ください。

個別具体的な相談だと税理士業務になってしまいますので答えたくても答えられませんのでご了承ください