海外FXといえば少額で大きく稼げて、しかも追証がないところが魅力的ですが、税金面が心配というデメリットも併せ持っています。

トーリ

トーリ 総合課税は辛いですよね…

稼ぐと最大で所得税と住民税で合わせて約55%課税されるので稼いだ後に税金のことを考えないと翌年の確定申告で税金が払えないなんてことにもなりかねません。

トーリ

トーリ 仮想通貨やスマホアプリで一儲けした方が翌年税金が払えなかった…

という話はよく聞きますが、海外FXも例外ではありませんので気を付けないと明日は我が身です

そんな時に考えられる節税策の一つは法人化です。

法人化は起業した方が結果を出したときに最初に考えられる節税策で、海外FX業者の中にも法人化が出来る業者が存在します。

今回は現役FXトレーダーでもあり、会計事務所歴10年の税務のプロである私、トーリが海外FXの法人化についてお話させていただければと思います。

トーリ

トーリ あくまでも一般的な例ですので、参考程度に捉えていただければと思います

海外FXの法人化とは?

そもそも海外FXの法人化とはどのようなことなのか?

海外FXの法人化とは会社(法人)名義で海外FXの口座を作成することを言います。

つまり、「株式会社ヤマダ」の社長山田太郎さんで例えると

・山田太郎名義の口座…個人口座

・株式会社ヤマダ名義の口座…法人口座

となります。

当然ながら個人名義のFX口座の入出金は個人名義の預金通帳やクレジットカードなどで入金をし、法人名義のFX口座には法人名義の通帳やカードなどで入金、出金をしなければなりません。

海外FXで法人化することのメリット

法人化の最大のメリットは税金面になります。

では、どのような特典があるのか?を見ていきましょう。

個人と法人では税率が違う

まずは個人と法人では税率が異なります。

個人

個人は所得税と住民税の2つで構成されます。

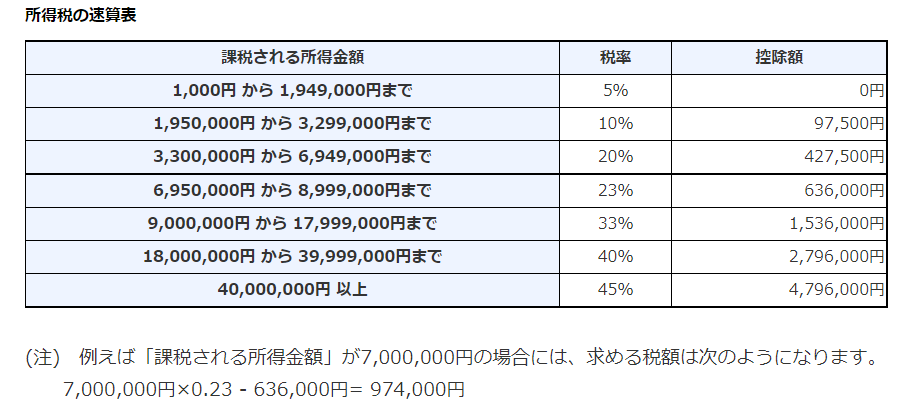

所得税は稼げば稼ぐほど税率が上がる超過累進税率という制度で、最大で45%の税率

住民税は一律10%の税率

なので45%と10%の合計で、最大で約55%の税金が課されます。

参考までに令和3年時点で所得税の計算に用いられる速算表は以下のようになっています。

国税庁のHPより引用:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

この計算式だと年間に海外FXで5000万稼いだ場合は

5,000万円×45%ー4,796,000=17,704,000円

となります。

更に復興特別所得税が2.1%取られるので上記の金額に2.1%加えると合計が

17,704,000×102.1%=18,075,700(100円未満切り捨て)

となります。

そして住民税は一律10%なので

5,000万円×10%=500万円

で、所得税と住民税を合わせると約2300万円になります。

稼いだ利益の46%ほど持っていかれます。

他にお給料のある方だとこの海外FXの利益にお給料を加えて税金計算が行われます。

なので、海外FXの利益が1000万円、お給料が500万円だと1500万円に税率を乗じて計算します。

すると、会社の年末調整では税率が20%だったのが、確定申告をして海外FXの利益とお給料を合算すると税率が45%になるので、確定申告することで更に25%を追加で納付することにもなります。

トーリ

トーリ 税率45%だと住民税も合わるとお給料の半分以上が税金で持っていかれてしまうわけです

実際は他にも医療費控除などの所得控除やふるさと納税などをすればある程度は抑えることが出来ますがあまり大きな期待はしない方が良いでしょう。

法人

法人は法人税、地方法人税、住民税、事業税を納めることになります。

税率は法人税が一律23.4%で、その他の税金を合わせると約30%程度になります。

トーリ

トーリ

23.4%と言いましたが、海外FXで法人化する方の大部分は年間利益800万円までは15%に減らされます

なので、年間利益800万円以下の方は30%よりも更に低くなります

30%だと、年間利益5000万円としたら年間の税額は約1500万円になります。

海外FXの利益が5000万円だった時の個人と法人の税金の差

先ほど計算した年間利益5,000万円の時の個人と法人の税額の比較をしてみましょう。

・個人…約1,800万円

・法人…約1500万円

と、約300万円の差があることが分かります。

こちらの比較は単純に税率が異なることによる比較でした。

しかし、個人と法人では経費になるものが異なってきますので、法人化すべきか?しないべきか?を考える際は経費の側面でも考える必要があるでしょう。

個人では計上できなかった経費が計上できるようになり、節税効果がある

個人と法人では経費になるものや経費に出来る金額が異なってきます。

いくつか例を挙げていきます。

パソコン代

FXでは欠かせないパソコン。

基本的に購入代金のうち、事業(FX)のために利用している割合がどの程度か?で経費にできる金額が決まります。

100%事業のために利用していれば購入代金の全額が経費になりますが、個人の場合だと

本当に100%事業用ですか?

お子さんがYouTube見るのに使ったりしたり、奥様が使ったりしていませんか?

とか言われたらちょっと厳しいですよね。

事業を行うための事務所があってそこでしか使わないのなら100%事業用と言っても説得力があるかもしれませんが、自宅で誰でも使える状況のパソコンだと説得力が乏しいものがあります。

そうなると購入代金の一部は経費に落とせずに

購入代金の70%は経費にしていいですが、30%はダメです

となる可能性があります。

しかし、法人用のパソコンだと、そもそも

法人=事業を行うために設立したもの

ですので、個人よりも100%経費に出来る可能性が高くなります。

このように100%経費に落としやすいのは法人化のメリットとなります。

自宅の購入費用や家賃

自宅を購入するときに個人名義ではなく、法人名義で購入したり、契約するときに法人名義で契約することで購入費用や家賃も経費にできるようになります。

個人名義だと

・自宅の購入費用…経費にするのはかなり厳しい

・家賃…一部なら経費にできるかも

といった感じですので、これらの金額を経費にしたいのなら法人化の方が有利になります。

なお、自宅の場合は「減価償却」という方法で長期間にわたって経費にしていくことになります。

ですが、これらの場合は個人の方から法人に家賃を払わなければならないパターンなどもあり、そうなると法人が払っている家賃と個人から受け取っている家賃との差額しか経費になりませんのでその点は注意です。

それ以上に大きいのは次の役員報酬になります。

役員報酬

法人化したらFXで儲けた利益は毎月「役員報酬」という形で個人名義の口座に移動することになります。

つまり、お給料という形でもらうことになるので、ここに個人との違いが生じます。

給与所得控除額が使えることで有利に

給料となると給与所得控除額が使えます。

つまり、給料として払われた金額から更に引かれた金額で所得計算を行うことになります。

トーリ

トーリ 法人の方が個人よりも経費にできるものが多くて、更に給与所得控除額が使えるので、いかに法人の方が経費の金額が大きいか?が分かると思います

例えば、個人の年間利益が1000万円、法人化して払われた給料が1000万円だった場合の税額の差は

個人の税金

1000万円×33%-1536000=176万4千円

法人の場合

1000万円ー195万円(給与所得控除額)=805万円

805万円×23%ー63万6千円=121万5.5千円

となります。

個人だと1,000万円で税金計算するのに対し、法人からの給料だと給与所得控除額を差し引いた805万円で税金計算することになり、50万円以上の差があります。

超過累進税率を利用することで更に有利に!

他にも、法人化で給与支給という形にすることのメリットとしては自分の配偶者やその他の家族にも支給することが出来ます。

例えば奥様も法人の役員にして、手伝いをしてもらって月に20万円支給するとします。

すると、年間1000万円の利益を

・夫…年間760万円

・妻…年間240万円

といった形に分けることが出来ます。

所得税は稼いだ額が大きくなるにつれて税率が高くなるのでこのように所得を分散することで税率も下げることが出来ます。

これで年間の税額を計算すると

・夫

760万円ー186万円(給与所得控除額)=574万円

574万円×20%-427500=72万500円

・妻

240万円ー80万円(給与所得控除額)=186万円

186万円×5%=9万3千円

・合計

720,500+93,000=81万3500円

となります。

先ほどの例と比較すると

・個人で1000万円の利益…176万4千円

・一人で1000万円の給料…121万5.5千円

・二人で1000万円の給料…81万3.5千円

となるので、法人化のメリットが生かされているのが分かるかと思います。

赤字になった場合は法人化の方が圧倒的に有利

個人の場合は海外FXの利益は高確率で雑所得という扱いになります。

雑所得の場合は損失を来年以降に繰り越すことが出来ませんし、他の所得と合算することもできません。

しかし、法人の場合は青色申告をしていれば損失を10年間繰り越せます。

なので、300万円損を出して、次の年に500万円利益を出したら次の年の申告は500万円から300万円を引いた200万円に税率を乗じることになるので損失が出る可能性があるなら法人化の方が有利です。

また、海外FXをやる前から事業をやっている、という場合には海外FXの赤字とその事業の黒字を合わせて税金計算をしますので、海外FXの赤字を有効に活かせます。

会社に海外FXのことをバレにくい

海外FXだと儲けた分は役員給与という形で個人に払われることは先ほどご説明しましたが、これを有効に生かせる例の一つが会社にバレにくくなるという点です。

副業で海外FXをされている方の中にはそのことを会社にバレたくない方もいると思います。

そして、バレる例の一つが6月に住民税の通知書が届いたタイミングで給料以外の収入があることが会社の経理部に知られてバレるというパターンです。

法人の場合は自分への役員給与を0円にしてしまえば、自分には海外FXの利益は1円も入らないので会社からのお給料のみの申告となります。

海外FXの利益は自分の奥様に給料として支給したり、ある程度稼げるようになって脱サラするまでは自分の給料は0にするなどすれば会社にバレずに海外FXが続けられます。

ただ、こちらの方法は会社員をずっと続ける予定だけど会社の人にバレたくない、という方には不向きの方法になってしまいます。

他にも銀行からの借入をする場合や、個人名義でのクレジットカードの審査の時には職業を個人事業主として審査される場合よりも法人の社長として審査される方が有利ともいわれているので、長く海外FXを利用するのなら法人化は検討しても良いのではないかと思います。

トーリ

トーリ でも、デメリットもあるんじゃないの?

という疑問も当然あるかと思います。

もちろんデメリットもありますので、次は海外FXを法人化することによるデメリットをご紹介します。

海外FXを法人化するデメリット

毎年発生する費用がある

法人化すると、税理士、社労士、司法書士などの士業の方に頼る機会が多くなります。

例を挙げると

・確定申告だけでなく、源泉徴収や年末調整の手続き

・社会保険の手続き(会社から給料を支給すると社会保険の加入を社会保険事務所などから言われることがあります)

・会社の登記や役員登記(数年に1回役員の登記をすることになり登記のための費用や司法書士への報酬が発生します)

元々法人を設立して事業を行っている方には問題ないですが、海外FXのために法人化した人にとっては毎年このような費用が発生することが負担になるかもしれません。

しかし、毎年お世話になるからこそ士業の知恵を有効に生かした方が良いでしょう。

例えば、海外FXで成功=多額の資金を手に入れられるので、毎年の税金対策はもちろん、長い目で見れば相続対策も必要になってくる可能性もあります。

なので、そういった面でも頼れる税理士を見つけられれば払った金額以上の恩恵は受けられるはずです。

トーリ

トーリ ただ、税金計算だけしてくれる税理士ではなく長い目で見て自分にとって有利な話を提供してくれる先生を見つけましょう!

また、税理士の中には海外FXの存在を知らない方も多くいらっしゃるはずです。

トーリ

トーリ え?

FXなのに総合課税なの??

という認識の方も多いはずですので、そのあたりも気を付けましょう。

赤字でも税金は発生する

個人の場合は赤字だと税金は発生しません。

しかし、法人の場合は住民税の「均等割」と言われる税金は毎年発生します。

均等割りは社長一人でやっているような小規模な会社なら年間7万円程度ですが、海外FXがメイン収入でそのメイン収入で赤字となると7万円の支出ですら厳しいものがあります。

なので、毎年安定した利益が確保できるようになるまでは法人化は待った法が良いかもしれません。

利益を自由自在に引き出せない

法人名義の口座=自分の名義ではない

ので、法人名義で稼いだお金は自分のお金ではありません。

なので、自由に引き出すことが出来ません。

経費として認められるためには基本的には

・給料として毎月定期的に定額を支給する

・賞与として事前に「〇月〇日に××円を支給する」と決めて、その旨を税務署に提出してから支給する

の2パターンで払うしかありませんので

トーリ

トーリ よし、今月200万円稼げた!

100万くらい出金してパーッと使うか!!

といったことをするとその100万円は経費にはなりません。

これをやってしまうと税務署から

あれ?

この出金は役員報酬として認められない給料なので経費にはできませんね

と言われ更に

経費にはできませんけど、性質的には給料と同じなので源泉所得税払ってくださいね

となって

・経費にはできないので税金計算上、収入から差し引いてもらえない

・源泉年所得税を取られる(しかも源泉所得税を取り忘れていたものとして源泉税に応じた罰金も科される)

という悲惨な結果になります。

法人は文字通り「法律上は人として見る」存在ですので、法人口座からお金を持ち出すことは他人の財布からお金を抜き取ることと同じ、ということを理解しておきましょう。

海外FXの法人化のメリットとデメリットを比較してみて、それでも法人化したいとなれば次に大事なのはどのタイミングで法人化するか?

です。

次に挙げるのはあくまでも一例ですが、参考にしてみてください。

海外FXの法人化のタイミング

海外FXの法人化のタイミングは以下の2つの条件が重なることが大事ではないか?

と考えられます。

・年間所得900万円を超えること

・毎月継続して利益が出ると見込めるようになること

ではないか?

と思います。

年間所得が900万円というのは、個人の場合は税率が年間900万から33%になります。

33%の一つ前の税率は23%ですので、年間900万円超の利益を海外FXだけで稼げるようになったら考え物です。

ただ、5年、10年とこの状態を毎期継続できなければ手間とお金がかかるだけなので、長期的に海外FXで稼げ続ける予定でなければ無理に法人化するメリットはないことも覚えておくと良いでしょう。

そういった意味ではこの2つが判断基準になるかな?

と思います。

しかし、こういった判断は法律の知識がない状態で独断で決めるのは好ましくはありません。

なので、法人化は次の手順で検討してみましょう。

海外FXの法人化の手順

海外FXを法人化する際は次の手順を参考にしてみてください。

1、まずはこのページの内容を理解し、海外FXの法人化が必要か?を考える

メリットもデメリットもよくわかっていないのに法人化したい、というのはあまり好ましい判断ではありません。

なので、まずはこちらのページに書かれていることを理解していただきたいと思います。

2、税理士に相談する

理解したら次は税理士先生に相談してみましょう。

法律の世界は法律がきちんと理解していないと痛い目に遭うことが多いので、税法が分かっていないのに独断で法人化するのはあまり好ましい判断とは言えません。

なので、専門家の意見に耳を傾けましょう。

ただ、前にもお伝えしたように海外FXが総合課税であることすら知らない税理士も世の中には多いので

・自分の利益を得ている海外FXは総合課税なので税負担が重たいということ

・そのために、節税対策として海外FXを法人化したいと検討している

ということを伝えましょう。

また、司法書士さんや社労士さんは伝手がなかったらその税理士先生に相談してみましょう。

税理士先生だと提携されている先生がいる可能性はありますので探す手間が省けます。

3、法人化すべき、という結論に至ったら法人口座を開設する

相談した結果「法人化すべき」という結論に至ったら法人口座を開設しましょう。

法人化が可能な海外FXには以下の業者があります。

GEMFOREX(ゲムフォレックス)

レバレッジ1000倍、口座開設時には最大で2万円分のボーナス。

その他にも100%入金ボーナスやジャックポットと呼ばれるボーナスもあるので、ボーナスの恩恵を受けたい方にはおすすめです。

AXIORY(アキシオリー)

レバレッジは400倍、入金ボーナスは常設はされていません(時折キャンペーンでボーナスが付与されます)

ボーナスがない分他の海外FXよりもスプレッドが狭いためスプレッドの狭さを魅力的に思える方には最適です。

困ったら悩まずに相談してみましょう

今回は海外FXの法人化についてご紹介させていただきました。

法律のことを知らないと分かりにくい話ですので、一人で悩んでいても結論は出ません。

なので、こちらの内容がある程度理解出来たらまずは税理士に相談してみましょう。

こちらからだと無料で税理士を探せます。

こちら → 税理士紹介ビスカス